定額減税補足給付金(不足額給付)について

不足額給付金の申請受付終了

定額減税調整給付金(不足額給付)の申請受付(令和7年10月31日(金曜日)まで)は、終了しました。

定額減税補足給付金(不足額給付)について

令和6年度に実施した定額減税調整給付金は、令和5年所得等を基にした推計額(令和6年分推計所得税額)を用いて算定しておりました。

そのため、令和6年分所得税および定額減税の実績額等が確定したのちに、本来給付すべき金額と、令和6年度調整給付額との間で差が生じた場合、「定額減税補足給付金(不足額給付)」の給付を行います。

本人および扶養親族等として定額減税の対象外であり、低所得世帯向け給付金の対象者ではなかった方も対象となります。

※ 制度の内容については、内閣官房のホームページをご覧ください。

新たな経済に向けた給付金・定額減税一体措置<外部リンク>

※ 令和6年分所得税定額減税については、国税庁および日本年金機構のページをご覧ください。

国税庁定額減税特設サイト<外部リンク>

公的年金から源泉徴収される所得税等の定額減税<外部リンク>

※ 令和6年度喜多方市定額減税補足給付金(調整給付金)について

令和6年度に実施した調整給付金については、令和6年度喜多方市調整給付金をご覧ください。(ページが移動します)

よくある質問

定額減税補足給付金(不足額給付) に関するよくあるご質問と回答は、以下のページをご覧ください。

定額減税補足給付金(不足額給付)に関するよくある質問(ページが移動します)

支給対象者

喜多方市で令和7年度個人住民税の課税対象となっている方(※)のうち、以下の「対象者1」または「対象者2」のどちらかについて、支給要件を満たす方が対象となります。

※原則、令和7年1月1日時点で喜多方市に住民登録のある方。令和6年中に喜多方市から転出した方は、転出先の自治体へお問い合わせください。

対象者1(支給要件)

当初調整給付の算定に際し、令和5年分所得等を基に給付金の支給額を推計したこと等により、令和6年分所得税額(※1)および定額減税の実績額等が確定した後に、不足額給付時調整給付所要額(※2)と当初給付時調整給付所要額(※3)に差額が生じた方

| ※1 | 国が提供する「不足額給付のための算定ツール」を用いて、原則として、令和7年度分個人住民税の課税状況から推計した額 |

| ※2 | 令和6年分所得税が確定した後に算定する、本来支給すべき調整給付額 |

| ※3 | 令和6年分所得税が確定する前に、国が提供する「調整給付のための算定ツール」を用いて、令和6年度分個人住民税の課税状況から推計した調整給付額 |

なお、当初調整給付額は、令和6年度に支給対象者へ発送した「支給決定通知」または「確認書」をご覧ください。(令和6年度分個人住民税が喜多方市以外で課税されている場合、当初調整給付額は令和6年度分個人住民税が課税されている自治体へご確認ください。)

対象者の例

以下に該当する方等は、不足額給付金の支給対象者となる可能性があります。ただし、調整整給付所要額が当初調整給付額を上回らない場合は、不足額給付金の対象外です。また、定額減税しきれている方や、令和6年分所得税および令和6年度分個人住民税所得割が非課税である方も対象外です。

・令和6年中の収入が、令和5年中の収入を下回った方

・令和6年中に退職した方

・令和6年中に生まれた子どもを扶養している方

・令和5年中は収入がなかったが、令和6年中に就職した方

対象者2(支給要件)

以下の1から4をすべて満たす方

1 令和6年分所得税および令和6年度個人住民税所得割ともに定額減税前税額が0円である

定額減税「前」の税額が、どちらも0円である必要があります。

2 税制度上の「扶養親族」から外れてしまうこと

以下に該当する方等が対象となります。

・令和6年中に青色事業専従者又は白色事業専従者であった方

・令和6年分および令和5年分の合計所得金額が48万円を超える方

3 低所得世帯等への給付金の支給対象ではないこと(支給対象世帯の世帯主もしくは世帯員または支給対象者ではないこと)

低所得世帯等への給付金とは、以下の給付金(喜多方市以外の自治体からの同様の給付金を含む)をいいます。

・令和5年度住民税非課税または均等割のみ課税世帯への給付(7万円または10万円)

・令和6年度住民税非課税または均等割のみ課税世帯への給付(10万円)

4 令和6年中に実施した当初調整給付対象ではないこと(支給対象者の控除対象配偶者または扶養親族として加算される者を含む。)

「地域の実情によりやむを得ないと内閣府が認める場合」に該当する方

対象者1、対象者2のほか「地域の実情によりやむを得ないと内閣府が認める場合」に該当する場合は、支給対象となる場合があります。

以下のア・イ・ウのいずれかに該当し、低所得者世帯等への給付金の対象世帯主または世帯員に該当していない方を指します。

| ア | 令和5年所得において、扶養親族として住民税の定額減税の対象になったものの、令和6年所得において合計所得金額が48万円を超える者または青色事業専従者等(税制度上「扶養親族」から外れてしまう者)であったため、扶養親族として所得税の定額減税の対象から外れてしまった場合 |

| イ | 令和5年所得において、合計所得金額が48万円を超える者または青色事業専従者等(税制度上「扶養親族」から外れてしまう者)であったため、扶養親族として住民税の定額減税の対象から外れてしまったものの、令和6年所得において合計所得金額48万円以下であったため、扶養親族として所得税の定額減税の対象になった場合 |

| ウ | 令和5年所得において合計所得金額が48万円を超える者または青色事業専従者等(税制度上「扶養親族」から外れてしまう者)で、本人として当初調整給付の給付対象者であり、令和6年所得においても、引き続き、合計所得金額が48万円を超える者または青色事業専従者等であるものの、本人としても扶養親族としても所得税の定額減税の対象から外れてしまった場合 |

支給額

対象者1(支給額)

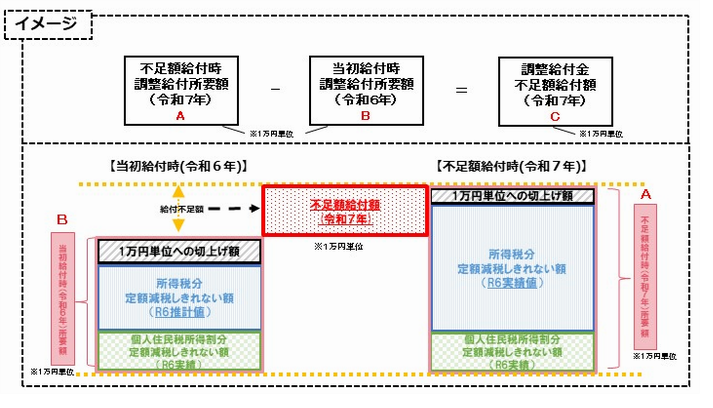

【A】不足額給付時調整給付所要額-【B】当初給付時調整給付所要額=【C】不足額給付金支給額

【A】不足額給付時調整給付所要額((1)と(2)の合算額を1万円単位で切り上げ)

定額減税可能額(令和6年分確定所得税額)-令和6年分確定所得税額・・・(1)

定額減税可能額(令和6年度分個人住民税)-令和6年度分個人住民税所得割額・・・(2)

| ※ | 令和6年分確定所得税額は、国が提供する「不足額給付のための算定ツール」を用いて、原則として、令和7年度分個人住民税の課税状況(令和7年6月25日時点)から推計しています。 |

| ※ | 令和7年6月25日までに喜多方市が提出を確認した令和6年分確定申告書については、申告内容(項番㊸再差引所得税額・㊹令和6年分特別税額控除・㊺再々差引所得税額(基準所得税額)・㊽㊾外国税額控除等)に明らかな誤りがある項目を除き、申告内容を反映させて算定しています。 |

| ※ | 一方の税額が0円の場合でも、(1)および(2)について算定します。 |

| ※ | (1)・(2)がマイナスの場合は0円とします。 |

【B】当初調整給付額の算定((3)と(4)の合算額を1万円単位で切り上げ)

定額減税可能額(令和6年分推計所得税額)-令和6年分推計所得税額・・・(3)

定額減税可能額(令和6年度分個人住民税)-令和6年度分個人住民税所得割額・・・(4)

| ※ | 令和6年分推計所得税額は、国が提供する「調整給付のための算定ツール」を用いて、令和6年度分個人住民税の課税状況(令和6年6月25日時点)から推計しています。 |

| ※ | 一方の税額が0円の場合でも、(3)および(4)について算定します。 |

| ※ | (3)・(4)がマイナスの場合は0円とします。 |

定額減税可能額

所得税分=3万円×減税対象人数(本人+同一生計配偶者+扶養親族(16歳未満の扶養親族を含む))

個人住民税所得割分=1万円×減税対象人数(本人+控除対象配偶者+扶養親族(16歳未満の扶養親族を含む))

※ 同一生計配偶者、控除対象配偶者および扶養親族は国外居住者を除く。

対象者2(支給額)

4万円

※ 令和6年1月1時点で国外居住者であった場合は3万円

「地域の実情によりやむを得ないと内閣府が認める場合」に該当する方(支給額)

3万円以内の個別の給付額

支給手続きおよび支給時期

不足額給付金の支給対象者へは、「支給のお知らせ」または「確認書」を発送いたします。

| 支給対象者 | 手続き方法 | 支給時期 |

|---|---|---|

|

当初調整給付金を口座振込により支給された方 ※代理人の口座に振り込みを希望された方は除きます。 |

9月1日に「支給のお知らせ」(ハガキ)を発送しました。 支給のお知らせに記載された口座への振込をご希望の場合、申請手続きは不要です。 支給のお知らせに記載された口座以外への振込や、本給付金の辞退をご希望の場合、別途手続きが必要です。 |

10月3日に「支給のお知らせ」に記載された口座へ振込いたします。 振込名義は「キタカタシフソクキュウフ」です(振込先の金融機関により、通帳の印字が途中までとなる場合があります)。 ※不足額給付金の振込後に、振込完了通知書の発送はありません。 |

| 上記以外の対象者 |

9月1日に「確認書」を発送しました。 申請手続きが必要となりますので、書類がお手元に届きましたら内容をご一読の上、オンライン申請または確認書に必要事項を記入し、添付書類と併せてご提出ください。 |

オンライン申請または確認書受付後、おおむね4~6週間程度で口座へ振込いたします。 ただし、確認書に不備がある場合は、支給時期が遅くなります。 振込名義は「キタカタシフソクキュウフ」です(振込先の金融機関により、通帳の印字が途中までとなる場合があります)。 ※不足額給付金の振込後に、振込通知書を発送します。 |

書類の送付先住所

「支給のお知らせ」または「確認書」は、原則として住民登録のある住所に発送いたします。

※ 不足額給付の支給対象者と思われるにも関わらず、上記書類が届いていない場合は、喜多方市定額減税不足額給付金コールセンター(0120-50-2341)までお問い合わせください。

申請期限

令和7年10月31日(当日消印有効)

※ 令和7年11月1日以降に確認書を提出した場合は、申請がなかったものとみなします。

※ 提出した書類に不備があり、喜多方市が指定する期日までに必要な修正が行われない場合は、本給付金の受給を辞退したものとみなします。

お問い合わせ先

不足額給付金の制度や支給手続きに関するお問い合わせ

喜多方市定額減税不足額給付金コールセンター

電話番号:0120-50-2341(9月1日から開設)

受付時間:平日8時30分から19時00分まで(土日、祝日除く。)

不足額給付金を装った特殊詐欺や個人情報の詐取にご注意ください

政府機関や自治体等が、不足額給付金について、現金自動預払機(ATM)の操作や、支給のための手数料の振り込み、EメールなどによるURLを使用した手続きを求めることはありません。

政府機関や自治体等を装った不審な電話や郵便、Eメールがあった場合は、消費者センターや警察署、警察本部相談専用電話(#9110)にご連絡ください。

政府機関や自治体等を装った偽サイトにもご注意ください。ホームページのアドレスの末尾に見慣れない末尾文字があるなど不審に思った場合は安易にアクセスせずに本物のサイトのURLを確認してください。